КРЕДИТ ОНЛАЙН: ОГЛЯД РИНКУ МІКРОПОЗИК В УКРАЇНІ

Мікрокредити стають дедалі популярнішими. Більше половини українців вже знають про існування такої послуги. І активно її використовують. Так, в минулому році мікрофінансові організації видали більше кредитів, ніж банки. У цій статті ви дізнаєтеся, як влаштований ринок мікрокредитування в Україні – хто видає позики в режимі онлайн і під який відсоток, чим мікрокредитні організації відрізняються від банків і ломбардів і яким повинен бути ідеальний сервіс з видачі мінімальної позики.

Історія мікрокредитування

Мікрокредитування зародилося в Південній Азії в Бангладеші в 1974 році як спроба боротьби з бідністю в сільських регіонах. А сума першого мікрокредиту склала всього 27 доларів. Але цього виявилося достатньо для підтримки скромного бізнесу десяти чоловік. Через кілька років (в 1983) ідеолог мікрокредитування Мухаммад Юнус відкрив в Індії перший банк виключно для невеликих позик – Grameen Bank. У 2006 році його ініціативу відзначили Нобелівською премією миру “За зусилля по створенню основ для соціального і економічного розвитку”.

Згодом тенденція охопила всі країни світу, дійшовши і до України. Компанії, що видають короткострокові кредити, прийнято називати “мікрофінансові організації”, а кредитні кошти, що видаються – “гроші до зарплати”, “швидкі позики”. Зростаючий попит на послуги мікрокредитування сприяє приходу в цю сферу фінансової діяльності нових компаній. Що, у свою чергу, стимулює зростання конкуренції на цьому ринку. І призводить до підвищення якості послуг, що надаються фінансовими компаніями, а також до поступового зниження процентних ставок за користування позиченими коштами.

Основні гравці українського ринку мікрокредитування

Спочатку мікропозики видавалися під мінімальні відсотки. У багатьох країнах і зараз законодавство регулює розмір максимальної річної ставки (APR). В Україні ж поки немає такого регулювання з боку держави. Тому фінансові компанії, встановлюючи процентну ставку за користування кредитом, зазвичай керуються моделлю прибутковості.

На ринку мікрокредитування України відсотки складають 0,01-2,1%. Якщо привести це до показника річної процентної ставки (APR), вийде від 3,65% до 766,5%. Така різниця безпосередньо пов’язана з моделлю прибутковості компанії, а також програмою лояльності для клієнтів.

З огляду на зростаючу конкуренцію на вітчизняному ринку мікрокредитування, деякі компанії вже почали знижувати ставку на перший кредит в спробі привернути нових клієнтів. Наприклад, в SOS CREDIT пропонують отримати перший позику від 0,01% в день.

Процентні ставки лідерів ринку мікрокредитування

(% в день)

Чим мікрофінансові організації відрізняються від банків?

В період формування сервісу “швидких кредитів” в Україні, основними конкурентами таких організацій були банки та ломбарди. Але з часом вони почали витісняти традиційних гравців з ринку позик до 10 тис грн включно.

За даними Нацкомфінпослуг, обсяг короткострокових кредитів, виданих в мікрофінансових організаціях, за результатами 2016 року перевищив аналогічний показник по банкам. Це пов’язано з тим, що мікрофінансові організації мають ряд суттєвих переваг перед банками:

- швидкість прийняття рішень

Щоб отримати кредит в банку, клієнту потрібно вистояти чергу в відділенні, надати значну кількість документів для перевірки, пройти детальну розмову з менеджером банку на предмет підстав для видачі грошей. Якщо все пройде успішно – отримати гроші можна буде протягом 1-3 днів з моменту першого візиту в банк.

У мікрофінансових організаціях заявка на кредит обробляється системою автоматично, або оператором. У разі позитивного рішення, клієнт отримує гроші протягом 10-15 хвилин на свою банківську карту. Необхідні документи також завантажуються онлайн самим позичальником.

- високі шанси отримати кредит

Після звернення за кредитом в банк, кредитні кошти отримують близько 20-30% заявників. Показник виданих кредитів в мікрофінансових організаціях становить в середньому 70-80%.

- графік роботи

Години роботи відділень банків, як правило, збігаються з загальноприйнятим робочим днем - з 9.00 до 18.00. Відповідно, щоб взяти кредит в банку, позичальникові потрібно відпроситися з роботи або взяти відгул.

Практично всі сервіси мікрофінансування працюють цілодобово, включаючи вихідні. Тому позичальник може в будь-який час дня і ночі розраховувати на отримання необхідних кредитних коштів на свою банківську карту.

- зручне погашення кредиту

Погашення банківського кредиту, як правило, відбувається у відділенні банку. А мікрофінансові організації пропонують безліч варіантів, щоб погасити кредит для максимального комфорту клієнта. Наприклад, банківською картою онлайн, поштовим або банківським переказом, через мережу терміналів для оплати послуг.

Чому мікрокредитування краще ломбардів?

На перший погляд отримання кредиту в ломбарді має схожі з мікрокредитуванням переваги – швидке оформлення і високі в порівнянні з банками шанси на отримання коштів. Однак якщо докладніше порівнювати ломбард з мікрокредитними установами, останні вигідно відрізняються:

- немає необхідності закладати майно

Щоб взяти в ломбарді грошовий кредит, необхідно залишити в заставу своє майно. У мікрофінансових організаціях такої вимоги немає. Адже спеціальна скорингова система автоматично визначає можливість видачі клієнту кредиту.

- відсутність ризиків в разі прострочення платежу

Якщо клієнт взяв кредит в ломбарді та не погасив його вчасно, заставне майно переходить у власність установи та надходить у відкритий продаж.

Мікрофінансові компанії набагато лояльніші до своїх клієнтів. Якщо клієнт не може з якихось причин погасити кредит вчасно, термін користування позикою можна продовжити на час, необхідний для погашення.

- безпека

Не буде зайвим також нагадати про те, що саме відвідування ломбардів пов’язане з ризиками. Клієнтам таких установ варто побоюватися крадіжок в безпосередній близькості від ломбардів. У разі оформлення кредиту онлайн нікуди ходити не потрібно, тому клієнт може відчувати себе в цілковитій безпеці.

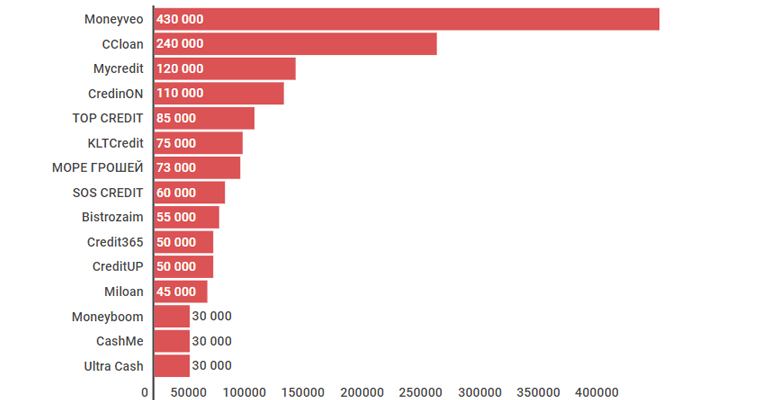

Рейтинг сервісів онлайн-кредитування по відвідуваності (травень 2017)

Як мікрофінансові компанії залучають клієнтів?

Основний показник успішності компанії на даному ринку – кількість повторних клієнтів. Саме він безпосередньо впливає на стабільність і прибутковість компанії. Для залучення та утримання клієнта, організації намагаються використовувати різні методи, серед яких:

- програма лояльності

Зниження процентної ставки по кредиту для повторного клієнта. Тобто, чим більша кількість кредитів клієнт візьме у конкретної компанії – тим більшу знижку він зможе отримати на кожну наступну позику.

- програма “Приведи друга”

Винагорода клієнта компанії за умови, що він запросить іншу людину взяти в даній компанії кредит. Як правило, сума винагороди становить 25-100 грн за кожного нового клієнта.

- швидкість прийняття рішення по кредиту

Багато компаній заявляють про те, що кредит можна отримати “за 5 хвилин”, але це не завжди так. По-перше, за такий час кредит може отримати клієнт, раніше зареєстрований в конкретній системі. Для нового клієнта компанії оформлення заявки може зайняти від 15 до 30 хвилин. По-друге, заявка клієнта може потрапити на ручну перевірку оператором. Тоді рішення про видачу кредиту буде залежати від людського фактора.

- відсоток позитивних рішень щодо видачі кредиту

Співвідношення заявок і виданих кредитів – важливий показник ефективності роботи компанії на ринку мікрокредитування. Безумовно, тут даний показник в рази вище, ніж у банків. Але він не досягає 100%. Фінансові компанії, як і банки, мають свою систему оцінки ризиків з видачі кредитів. Чим досконаліша дана система, тим вище показник позитивних рішень щодо видачі кредиту.

Перспективи мікрокредитування в Україні

Ринок знаходиться на етапі становлення і буде динамічно розвиватися на протязі 2 років. Рівень поінформованості населення про цю послугу вже досить високий за рахунок активного просування мікрокредитів в рекламі на телебаченні, по радіо, в метро, через інтернет.

На хвилі популярності мікрокредитування, очікується поява великої кількості компаній, що надають такі послуги. Але не всі зможуть закріпитися і тримати стабільний курс на розвиток, так як ринок має свою специфіку, особливо зважаючи на велику конкуренцію.

Законодавчі аспекти мікрокредитування

Сфера мікрокредитування в Україні нова і перспективна, тому незабаром варто очікувати важливі законопроекти, які можуть дати новий поштовх для розвитку даної сфери. Існуюче законодавство, що регулює сферу видачі мікрокредитів населенню, досить гнучке. Крім того, сфера мікрокредитування молода, що дозволяє їй швидше підлаштовуватися під реалії економіки.

*Стаття взята із сайту https://psm7.com

Схожі статті:

Гіперпосилання на істотні характеристики послуги з надання мікрокредиту згідно вимог Національного банку України та інших законодавчих актів України.

Гіперпосилання на істотні характеристики послуги з надання споживчого кредиту.

ПОПЕРЕДЖЕННЯ

|

У разі користування фінансовою послугою Товариства з обмеженою відповідальністю «СОС КРЕДИТ» (далі-Товариство), попереджаємо про можливі наступні наслідки для споживача:

• те, що порушення виконання зобов’язання щодо повернення Кредиту може вплинути на кредитну історію та ускладнити отримання позики/кредиту надалі;

• те, що фінансовій установі забороняється вимагати від споживача придбання будь- яких товарів чи послуг від фінансової установи або спорідненої чи пов’язаної з ним особи як обов’язкову умову надання споживчого кредиту;

• те, що для прийняття усвідомленого рішення щодо отримання Кредиту на запропонованих умовах споживач має право розглянути альтернативні різновиди споживчих кредитів та фінансових установ;

• те, що фінансова установа має право вносити зміни до укладених зі споживачами договорів Кредиту тільки за згодою сторін;

• можливість споживача відмовитися від отримання рекламних матеріалів засобами дистанційних каналів комунікації;

• те, що можливі витрати на сплату споживачем платежів за користування Кредиту залежать від обраного споживачем способу сплати;

• те, що ініціювання споживачем продовження (лонгації, пролонгації) строку погашення споживчого кредиту (строку виконання грошового зобов’язання)/строку кредитування/строку дії договору про споживчий кредит здійснюється зі зміною умов попередньо укладеного договору. Нарахування процентів відбувається за договором у декілька періодів, строк та умови яких визначені в договорі (періоди можуть додаватись та /або змінювати при укладанні додаткових угод до договору). Акційні умови (проценти та комісії від 0,01%)за даними періодами діють за кожен день до останнього дня до 23 години 55 хвилин користування кожного періоду, що визначений умовами договору. У разі якщо споживач не виконає оплати процентів та/або комісій за визначений в останній день останнього періоду визначеного в договорі до 23 години 55 хвилин включно Товариство нараховує проценти та/або комісії за кожен день за попередній та/або цей період за базовими умовами (1%) та споживач повинен буде сплатити проценти та/або комісії за кожен день за базовими умовами договору, також наступний період буде нараховуватись за базовими умовами, що визначена в договорі. Якщо споживач погасить проценти та комісії за перший діючий період договору до кінця третього дня до закінчення даного періоду та не погасить тіло з процентами в останній день даного періоду Товариство має право нараховувати споживачу наступний період за акційною процентною ставкою але з урахування положень визначених вище. Якщо споживач оформить пролонгацію у діючому періоді Договору до кінця третього дня до закінчення даного періоду залишок нарахованих Акційних умов (процентів та комісій Договору за кожен день перейде на наступний період за Акційними умовами, але з урахування положень визначених вище.

У допущення споживачем невиконання або неналежного виконання зобов’язань згідно договору, можливі наступні наслідки для споживача: зміна кредитної історії споживача, прострочення виконання грошового зобов’язання, взаємодія кредитодавця з позичальником в межах укладеного договору Кредиту, відступлення права грошової вимоги за договором на користь третіх осіб та інші наслідки, що можуть виникнути відповідно до чинного законодавства України та укладеного договору. У разі невиконання/прострочення виконання споживачем грошового зобов’язання за договором Кредиту, позичальнику на простроченому суму Кредиту за кожен день прострочення нараховуються проценти у розмірі, визначеному Сторонами в Договорі. У випадку невиконання позичальником умов для застосування акційної процентної ставки, користування позикою для нього стає доступним виключно на стандартних умовах — за базовою процентною ставкою. У випадку прострочення споживачем повернення Кредиту, споживач на вимогу кредитодавця зобов’язаний сплатити суму боргу з урахуванням встановленого індексу інфляції за весь час прострочення, а також три проценти річних від простроченої суми. Також кредитодавець має право нарахувати штраф в розмірі 50% від тіла Кредиту але не більше ніж половина суми, одержаної споживачем за договором (для договорів загальний розмір кредиту за яким перевищує розміру однієї мінімальної заробітної плати на дату укладення Договору) або в розмірі 200% від тіла Кредиту але не більше подвійної суми, одержаної споживачем за договором (для договорів загальний розмір кредиту за яким не перевищує розміру однієї мінімальної заробітної плати), нарахування штрафу є правом, а не обов’язком кредитодавця. ТОВ «СОС КРЕДИТ», як кредитодавець, має право звернутися до суду з позовом до споживача з метою примусового стягнення заборгованості.

|